时间:2023-07-05|浏览:204

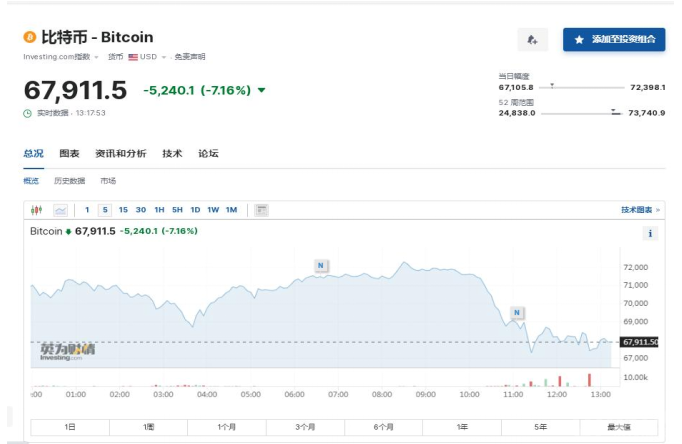

暴跌当日,各大加密货币交易所的交易量大幅飙升,其中许多交易所杠杆率很高。币安在前24小时的衍生品交易额达到近2000亿美元。OKEx和Bybit的交易活动增长了一倍多。全球最大的加密期权交易所Deribit的波动指数周四从132的高位跌至117。

同时,这场暴跌洗掉了很多投机性买盘,大量杠杆头寸被清空。清算总额约100亿美元。未交割的期货合约从4月份的280亿美元峰值跌至周四的130亿美元。

本周,数千亿美元的衍生品交易规模超过了现货市场的交易,投机者纷纷结清头寸。持仓规模达1.5亿美元的加密货币基金Cambrian Asset Management首席执行官马丁·格林表示:“高杠杆操作大大加剧了抛售。现在,过剩的杠杆已经被清算。”

加密货币交易所EQUOS的销售经理贾斯汀·德阿尼森也表示:“当你觉得是时候看跌时,很多杠杆头寸已被平仓,价格呈现瀑布式的下降。”

所幸的是,目前期货市场信号表明情况开始企稳,投机性多头周四“这表明,与比特币有直接联系的公司都受到牵连,其股票被抛售。”

如果是在三年前,比特币崩盘可能无关紧要。但今非昔比,许多机构资金和财富管理资金和比特币联系甚密,并且市值相当可观。

比特币周三暴跌之际,标普500指数和纳斯达克指数均一度跌超1.5%,而后随着比特币回升尾盘收跌至0.5%以内。

另外,暴跌当日,10年期美债收益率一度攀升4个基点,至近1.68%,市场对美联储加息的担忧继续存在。如今比特币和美债收益率一同成为股市的两大风险。

外媒认为,之后这样的“跨界地震”将更加频繁。随着经济复苏继续提振更具周期性的股票,并以牺牲投机性成长股为代价,未来可能会更多类似的“恐慌浪潮”扰乱市场。而最近加密货币广受传统投资者青睐,可能会使问题更加复杂。

埃蒙斯表示,彭博的一项指数表明,从股票到信贷、收益率和货币市场等,整体金融环境恶化。他指出,这在一定程度上是因为比特币比特币越来越受年长的金融业人士和越来越多CEO欢迎。

此次比特币暴跌也给大量散户投资者敲响警钟,高风险资产往往伴随更高的波动性,如今加密货币对金融市场的影响不容小觑。