时间:2024-05-06|浏览:248

来源:Grayscale

编译:比推 BitpushNews Yanan

受到宏观经济环境趋紧的影响,加密货币市场价格在 4 月经历了一定幅度的回调。尤其值得关注的是,由于美国经济的稳健增长和通胀水平的持续高企,美联储在今年内降息的概率显著降低,这无疑给加密货币市场带来了一定的下行压力。

然而,从加密行业的整体发展趋势来看,市场前景依然乐观。比特币的减半事件、以太坊生态系统的日益活跃,以及美国稳定币立法可能出现的积极进展,均显示出行业内在的强劲增长动力。

灰度研究团队认为,在整体宏观市场环境保持稳定的前提下,加密货币的价格有望在 2024 年下半年迎来新的上涨空间。

在经历连续七个月的上涨之后,比特币价格在 2024 年 4 月遭遇了 15% 的下滑,这一调整也带动了整个加密货币市场的下行趋势。尽管在 4 月,市场迎来了一系列基本面的利好消息——例如比特币减半,以及稳定币立法在美国取得了显著进展——但这些积极因素并未能完全抵消宏观经济环境趋紧所带来的市场压力。

在综合考量风险调整因素后(即将每种资产的波动性纳入评估范畴),我们发现比特币和以太坊的回报率相较于传统资产而言,处于中等水平(如图 1 所示)。4 月,黄金和石油价格呈现上涨态势,这一变化部分归因于中东地区的紧张局势升级。然而,与此同时,大多数其他主流资产类别却呈现出下滑趋势。

尤其值得注意的是,长期国债的市场表现颇为不佳。这主要是因为市场预期通胀率将会攀升,进而导致实际利率(即经过通胀调整后的利率)也将随之上扬。此外,全球股票指数普遍下滑,股票和债券市场的波动性也有所加剧。

这种市场疲软现象的核心原因,似乎在于名义上美国经济增长的强劲表现,而这恰恰使得美联储降息的前景变得渺茫。4 月初,美国劳工部发布报告指出,3 月份就业人数增加了约 30 万,且第一季度平均每月增长约 27.5 万人。随后的报告又显示,「核心」消费者价格指数(CPI)连续第三个月年化增长率超过 4%。随着一系列强劲经济数据的发布,美联储官员在公开场合的表态似乎暗示着降息的可能性正在逐渐减小。

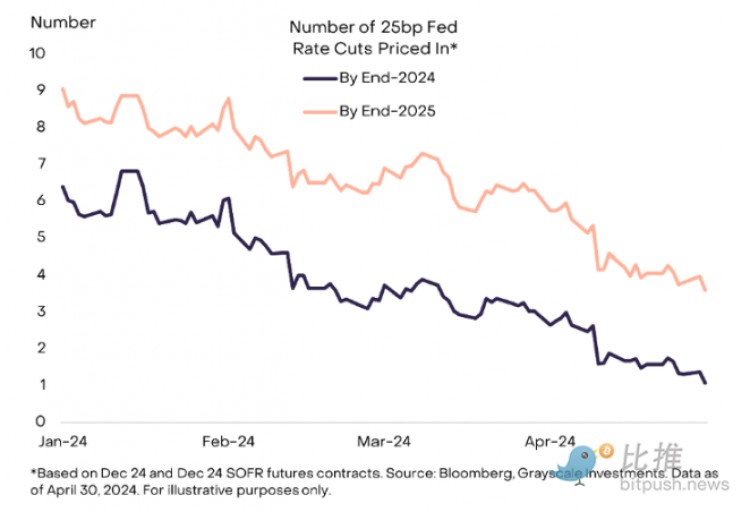

在 3 月底的时候,市场还普遍预期到 2024 年底美联储将会有三次降息,每次降息幅度为 25 个基点。然而到了 4 月底,这一预期已经大幅缩减至仅有一次降息,幅度同样为 25 个基点(见图 2)。这一变化反映了市场对于美联储未来货币政策的重新定位。

由于比特币在某种程度上被视为一种与美元存在竞争关系的另类货币体系,因此,在过去的一个月中,实际利率的上升可能在一定程度上支撑了美元的价值。与此同时,这种利率变化也对比特币的价格产生了直接影响。

尽管市场目前普遍认为美联储的降息次数将相对较少(如图表 2 所示),但上个月的新闻却揭示了一些重要的宏观趋势,这些趋势有可能在较长一段时间内对比特币的需求构成支撑。

具体而言,有媒体报道指出,如果特朗普成功连任,其第二届政府可能会采取一系列政策措施,包括试图削弱美联储的独立性(华尔街日报)、故意让美元贬值(Politico),以及对那些寻求以非美元货币进行更多双边贸易的国家实施惩罚(彭博社)。这些潜在的政策动向无疑增加了美元前景的不确定性,并可能对比特币等替代货币体系产生影响。

我们在之前的报告中已经详细讨论了这些宏观政策问题的重要性,特别是在即将到来的大选中,这些问题更是事关重大。虽然目前的竞选活动尚处于初期阶段,但最新的相关报道已经凸显出大选可能给美元的中期前景带来诸多不确定性。而这种不确定性,反过来又可能影响比特币等加密货币的中期走势。

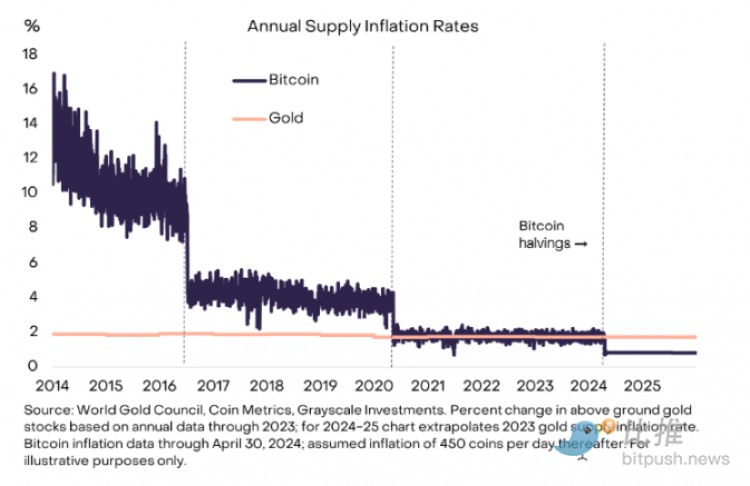

尽管宏观市场环境变得更具挑战性,但 4 月份的加密货币市场依然涌现出诸多积极因素。其中,最引人注目的无疑是比特币在 4 月 20 日成功完成了减半操作。此次减半使得比特币网络的新币发行率从原先的每天约 900 枚大幅下降至每天约 450 枚。

减半之后,比特币网络的通胀率——即新币发行相对于现有供应的年化率——从原先的约 1.7% 下降至约 0.8%。值得注意的是,在比特币减半之前,其通胀率与黄金的供应通胀率基本持平,然而如今,比特币的通胀率已显著降低(如图 3 所示)。若以美元为计价单位,并基于当前的比特币市场价格进行计算,那么比特币每日发行量的缩减,实际上意味着其年度供应量增长减少了约 100 亿美元。

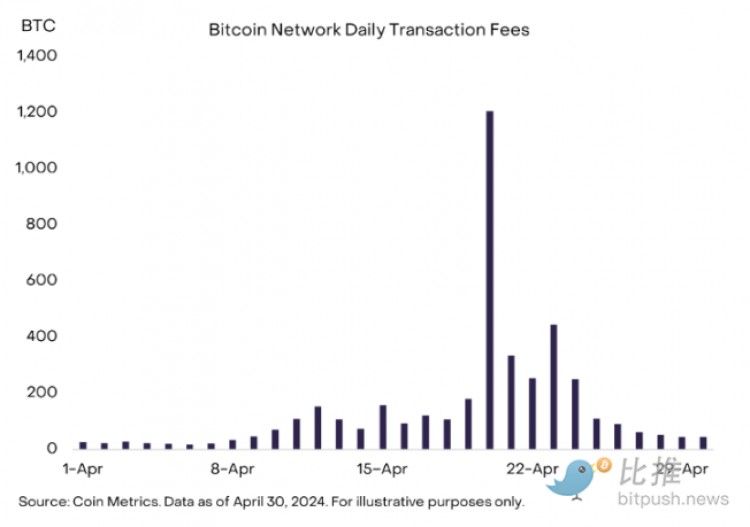

在减半的当天,比特币交易费用出现了显著增长,这主要是由于 Runes 的出现所导致。Runes 是比特币网络上的一种新型可替代代币标准,由推出 Ordinals 的同一开发者创建。据数据显示,减半当天矿工收取的交易费用高达约 1200 BTC,与之前日均 70 BTC 相比大幅增长。在随后的几天里,每日交易费用保持在 250 至 450 BTC 之间,直到月末才呈现回落趋势(如图 4 所示)。然而,高昂的手续费导致比特币网络上的小额交易成本过高,这可能会削弱比特币作为交易媒介的属性(例如,减半当天单笔交易手续费平均为 124 美元)。尽管前景尚不明朗,但我们初步预测比特币交易费用在中期内将会上涨,从而确保矿工的收入。同时,我们也需要寻找更广泛的扩展解决方案,让比特币支付更为划算,网络使用更加便捷。

4 月份,以太坊的表现再次不及比特币,其背后原因可能是以太坊现货 ETF 在美国获批的概率显著降低。据去中心化预测平台 Polymarket 的数据显示,截至 5 月底,以太坊现货 ETF 获得美国监管批准的概率已骤降至 12%,远低于 3 月底的 21% 以及 1 月初的 75%。

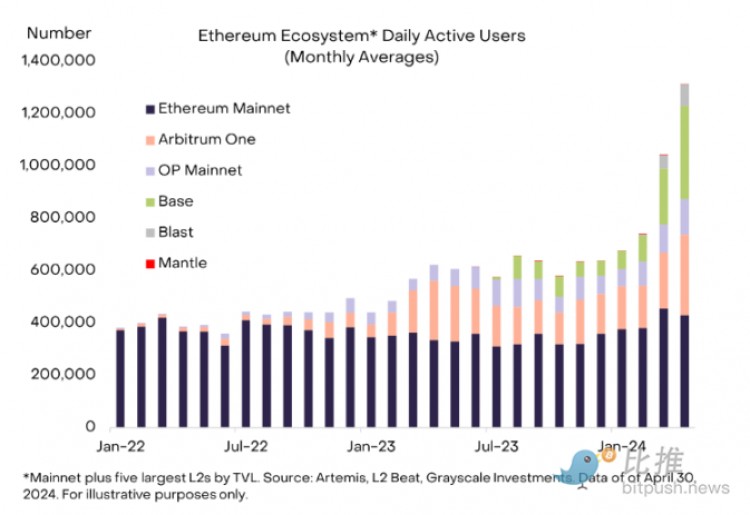

然而,值得我们关注的是,以太坊生态系统中的链上活动并未受此影响,反而呈现出持续增长的态势。特别是在 4 月份,得益于 Base 和 Arbitrum 的推动,以太坊生态系统的日活跃用户数量已攀升至 130 万(见图 5)。

尽管近期的回报率不尽如人意,但我们依然对以太坊持乐观态度。我们认为,随着代币化趋势的深入发展,以太坊有望从中获益。

本月,稳定币领域传来了几则令人振奋的利好消息。4 月 17 日,参议员 Lummis 和 Gillibrand 联手提出了一项两党法案,旨在为稳定币建立明确的立法框架。该提案内容广泛,不仅要求稳定币发行商必须持有一比一的准备金,以确保稳定币的价值稳定,还提出了相应的消费者保障措施,如在发生故障时引入联邦存款保险公司(FDIC)的协助。更为引人注目的是,该提案明确提出了全面禁止算法稳定币。

在立法取得进展的同时,支付巨头 Stripe 也宣布了一项重大举措。该公司将允许其客户在以太坊、Solana 和 Polygon 等网络上使用 USDC 稳定币进行支付。对于这些正在快速发展的项目而言,Stripe 的这一决策无疑是一个积极的信号。

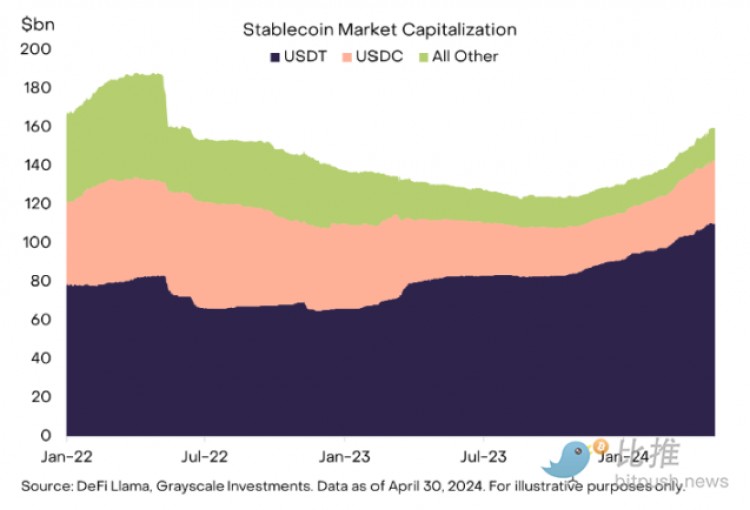

2024 年,稳定币市场迎来了显著的增长,其总市值在短短五个月内从 1 月份的 1300 亿美元迅速攀升至现在的 1600 亿美元,增幅高达 23%。

值得一提的是,自 2023 年初以来,Tether(USDT)便以亮眼的表现稳坐稳定币市场的头把交椅。根据图 6 的数据显示,Tether 目前占据了稳定币总市值的 69%,堪称压倒性优势。然而,尽管 Tether 在 2023 年进一步扩大了其市场领先地位,但其他稳定币也在积极发力,呈现出多元化的竞争格局。

美国 Circle 公司发行的 USDC,在 2024 年展现出了强劲的增长势头。据统计数据显示,截至目前,其市值已经增长了 36%,显著高于同期 Tether 的 20% 增长表现。

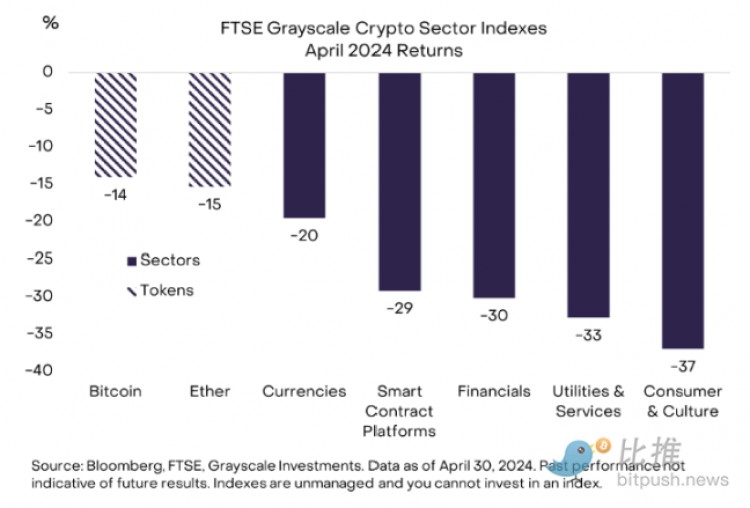

比特币和以太坊在 4 月的表现均优于 FTSE 灰度加密货币行业指数。该指数涵盖了五个加密细分市场中的 243 种代币(或「山寨币」)(图 7)。 4 月份表现最好的加密细分市场是货币领域(主要是由于比特币的价格相对稳定),而表现最差的是消费者和文化领域。而该领域的疲软也折射出 Meme 币在 3 月份的强势上涨后的回落调整趋势。

在多数情形下,市场的回调显然映射了广泛的市场情绪下滑。然而,深入剖析后,我们发现某些特定的主题趋势仍值得密切关注。举例来说,经风险调整后,部分去中心化交易所(DEX)代币的投资回报率仍然较低。另一个引人注目的例子是世界币(WLD),其价格在 4 月份经历了高达 45% 的跌幅。尽管 WLD 团队宣布正在构建基于以太坊的 L2 网络,并积极探索与 OpenAI 的合作机会,但这些利好消息并未能有效提振币价。更令人担忧的是,WLD 团队还计划通过新的私募销售进一步增加代币供应,这一举措可能会对价格造成进一步的下行压力。

其他项目也有好消息值得关注:Toncoin(TON)近期表现出色,成功超越 Cardano(ADA),跻身至加密货币领域的第七大资产。该项目更进一步宣布将与即时通讯工具 Telegram 进行深度整合,并推出了一系列社区和开发者激励措施,这无疑为其增添了更多吸引力。

此外,过去 30 天里,市场的目光也被 SocialFi——去中心化社交媒体应用——所吸引。特别值得一提的是 FriendTech 平台,它创新性地为创作者提供了一个从在线社区创收的机会。在 FriendTech 上,用户可以交易与 Twitter 账户相连的「钥匙(key)」,进而访问专属聊天室。据分析公司 Kaito 的数据显示,FriendTech 的热度在 2023 年 9 月达到了顶峰。

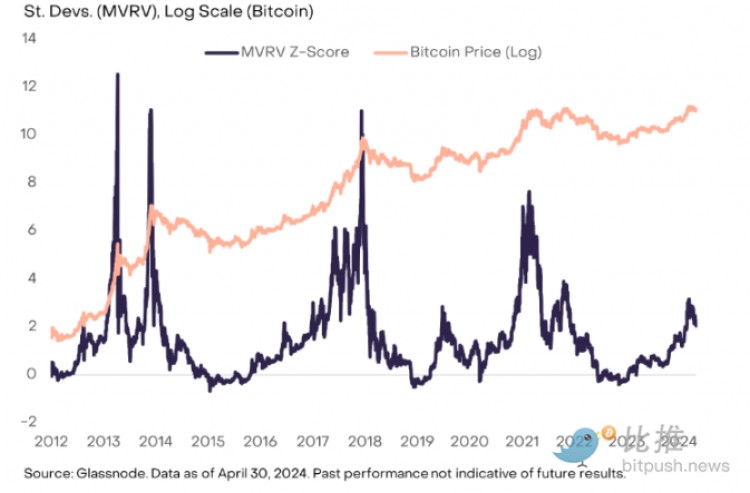

在 3 月底的时候,我们曾判断比特币正步入当前牛市周期的「第五局」。若借用棒球比赛的比喻,现在我们或许已进展至「第七局」:比特币的估值已经有所回落,比特币现货 ETF 所带来的资金流入速度减缓。同时,反映投机交易者定位的指标(例如永久期货融资利率)也已下滑。鉴于美联储货币政策的预期转变,当前涨势的暂时停滞显得合情合理——毕竟,实际利率的上升对比特币构成了基础性不利因素。

然而,从宏观经济的广泛视角来看,前景似乎依旧乐观:美国经济正步入软着陆的轨道,美联储官员也正发出未来可能降息的信号,而 11 月的大选结果似乎不太可能引发更严格的财政政策。此外,用以衡量比特币估值的指标,例如 MVRV 比率,当前远低于以往周期性高点的峰值(详见图 8)。只要宏观经济前景基本保持稳定,我们认为,比特币价格及加密货币的总市值在今年仍有望继续攀升。

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240506/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240507/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240507/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240507/4619420-1.jpg)

![[币圈交易员阿华]宏观风暴来袭,加密市场竟逆势看多?](/img/20240507/4619420-1.jpg)