时间:2024-06-11|浏览:235

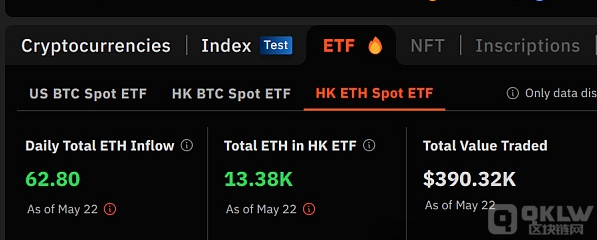

随着机构兴趣的增长,香港的现货 ETF 缺乏银行支持

尽管机构兴趣激增,但香港的虚拟资产现货 ETF 仍面临障碍,因为银行由于监管问题和人才短缺而犹豫不决。

亮点

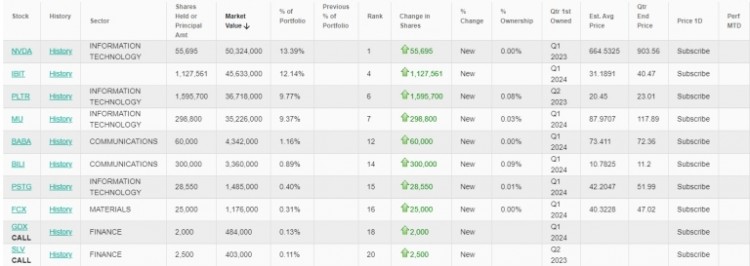

根据安永的一项调查,机构投资者对香港的虚拟资产现货 ETF 表现出越来越浓厚的兴趣。

传统银行不愿支持 ETF,理由是监管风险和技术人才短缺。

机构投资者预计虚拟资产的配置将增加,而传统金融机构则探索代币化和技术应用。

自一个多月前上市以来,香港的虚拟资产现货 ETF 已成为机构投资圈日益关注的焦点。 经验丰富的金融服务顾问 Chris Barford 展示了这一显著的上升趋势,引起了人们对安永最近的一项调查的关注,该调查显示,机构投资者在可预见的未来明显倾向于加强虚拟资产配置。

然而,尽管机构投资者的热情日益高涨,传统银行却对 ETF 持明显冷淡态度。Barford 将这种犹豫主要归因于与反洗钱 (AML) 合规和了解客户 (KYC) 法规相关的监管风险。此外,这种担忧源于传统银行机构公认的技术专业知识不足。

银行业保留意见和挑战

尽管香港虚拟资产现货 ETF 长期存在于市场上,但传统银行并未对其提供支持,这凸显了银行业普遍的沉默。Chris Barford 在香港金融服务咨询领域担任重要职务,他深入探讨了这种明显犹豫背后的原因。

他阐明,传统银行正在努力应对多方面的问题,从围绕 AML 和 KYC 的监管复杂性到处理虚拟资产交易的人员明显短缺。

此外,人才短缺这一总体挑战不仅在当地,而且在全球金融领域也同样严峻。巴福德强调,在不断发展的虚拟资产格局中,传统金融机构必须协调监管义务与不断增长的客户需求。

机构对香港现货 ETF 的兴趣和未来趋势

根据克里斯·巴福德 (Chris Barford) 提供的见解,机构投资者正在逐步调整其投资策略,将虚拟资产作为可行的组成部分。 巴福德参考了安永调查的明智发现,揭示了机构情绪在未来 2 到 3 年内明显转向加强对虚拟资产的参与。

如果管理的资产超过 5000 亿美元,大型投资者正在考虑将其资产的约 1% 配置给虚拟货币,承认尽管市场波动很大,但仍有可能获得可观的回报。

与此同时,传统金融机构开始密切关注虚拟资产的底层技术,尤其是其在简化支付、结算和托管服务方面的适用性。以汇丰银行在香港向散户投资者推出代币化黄金产品为代表的代币化被誉为一种新兴趋势,有望将其影响力扩展到房地产等多种资产类别。

![[加密艺术家]香港集结五家主要银行支持区块链 -](/img/20231220/2997454-1.jpg)

![[马尔科姆]Meme 市场 MCAP 估值爆炸式增长,Galaxy Fox 吸引投资者兴趣](/img/btc/48.jpeg)