时间:2024-06-25|浏览:181

Ethena 的 USDe 在不到一个月内从零增长到超过 22 亿美元,成为历史上增长最快的“稳定币”。

USDe 由 delta 中性 ETH 头寸支持,通过抵押 ETH 和相应的 ETH 永续期货空头头寸平衡风险。

Ethena 引入 BTC 作为额外抵押品,增强了其扩展性和收益率。

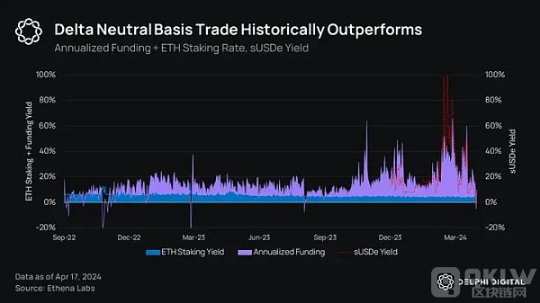

这种方法使 USDe 比传统稳定币更具资本效率,并利用 stETH 和永续期货的高收益。

Ethena 的架构通过流动性池进行铸造和赎回,授权参与者(APs)负责平衡流动性。

主要风险包括对手方风险、负资金利率风险和自动去杠杆风险,Ethena 采取多项措施减轻这些风险。

目前,USDe 可以扩展到 72 亿美元市场规模,未来在 ETH 和 BTC 价格上涨的情况下可扩展到 120 亿美元。

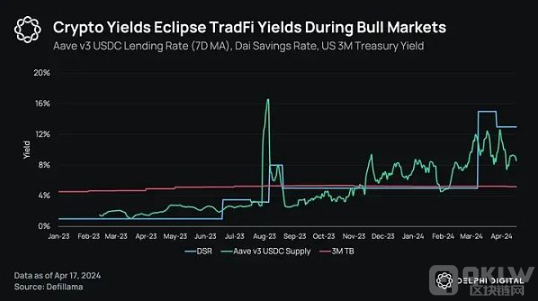

Ethena 有效地调整了 DeFi 和 CeFi 利率,并引领了利率的新范式,未来更多项目将与其基准收益率整合。

稳定币市场的双头垄断正受到挑战。在不到一个月的时间里,USDe 的供应量迅速从零增长到超过 22 亿美元,成为有史以来增长最快的“稳定币”。Ethena 采取了与传统“合成美元”完全不同的方法,使其无缝与去中心化金融(DeFi)其他服务和产品结合起来,在早期找到产品市场契合,满足市场对收益的巨大需求。

稳定币的市场机遇

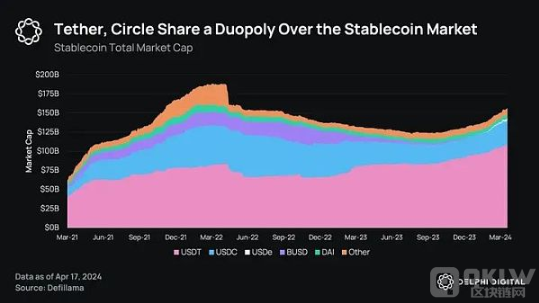

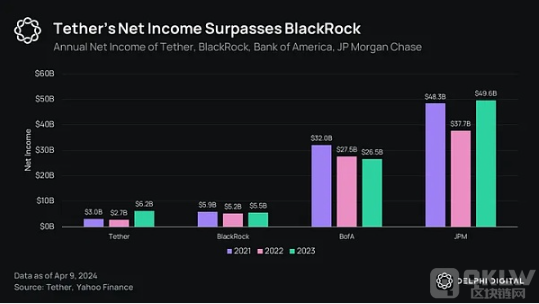

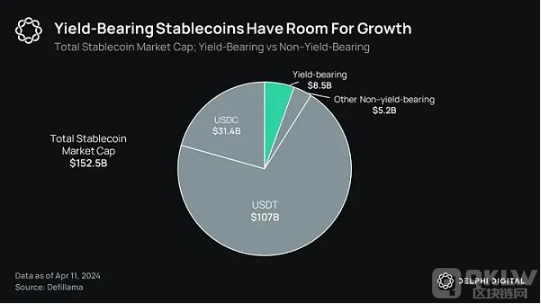

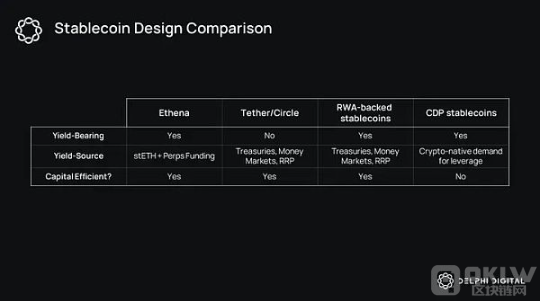

稳定币是目前为数不多的找到有意义的产品市场契合的加密货币用例之一。它们不仅展示了作为有效货币避风港的优势,还在去中心化金融(DeFi)与中心化金融(CeFi)的连接中起到了关键作用,推动了两者的顺利融合和协作。

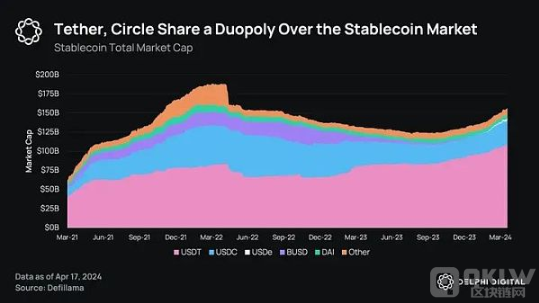

目前,Tether 和 Circle 主导了稳定币市场,合计占据了 90% 的市场份额。去年 Tether 一家的净收入就超过了 62 亿美元,超过了全球最大的资产发行商 Blackrock。然而,这些价值并未回馈给稳定币持有者。

Ethena 的方法

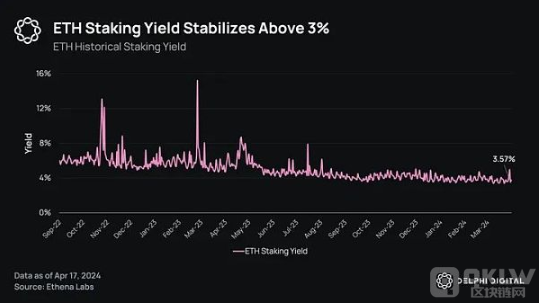

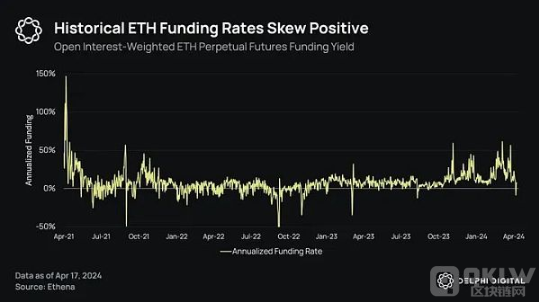

Ethena 的 USDe 由“Delta 中性”的 ETH 头寸支持。每个 USDe 由一个长期质押的以太币(stETH)头寸作为抵押,同时由一个等值的以太坊永续期货合约(ETH-PERP)的空头头寸进行对冲。

正 Delta(stETH)+ 负 Delta(空 ETH-PERP)= Delta 中性(USDe)

最近,Ethena 还将 BTC 作为额外的抵押品。BTC 将与一个等值的空 BTC-PERP 头寸配对,以设计出相同的 Delta 中性支持。唯一的区别是,ETH 抵押品可以质押以赚取额外收益,而 BTC 不能。

Ethena 的架构

Ethena 通过三个核心机制来运作:1. 铸造 2. 赎回 3. 质押 USDe。每次交换都为授权参与者(APs)创造了套利机会,以重新平衡流动性池。只有 APs 可以铸造和赎回 USDe,从而捕捉到这些短暂的市场错位。

Ethena 的风险

Ethena 面临四个主要风险:

对手方风险:Ethena 的架构依赖中心化交易所(CEXs)和场外结算提供商(OES providers)。为了降低这些风险,Ethena 整合了若干风险管理解决方案,包括多元化交易所风险、场外结算以及频繁的盈亏结算等。

负资金风险:永续资金的自然状态历来偏向长期,因此在过去三年中,费率只有 20% 的时间为负。当考虑到 stETH 收益提供的额外缓冲时,这个数字接近 11%。Ethena 团队在资金风险方面采取了谨慎行事,但市场变化可能会导致需要更大的储备基金。

赎回和流动性风险:通过流动性池来保证高效的 1:1 稳定交换比率,同时用户无需处理铸造和赎回 USDe 的复杂性。

自动去杠杆(ADL)风险:Ethena 采取了一些聪明的预防措施来减轻这些风险,包括对冲风险和对冲的准确性认证。

结语

Ethena 的 USDe 在不到一个月内迅速崛起,展示了其作为新型稳定币的潜力。尽管面临诸多风险,但 Ethena 通过独特的设计和有效的风险管理措施,使 USDe 成为更具资本效率和高收益的选择,为未来稳定币市场的发展带来了新的方向。市场有风险,投资需谨慎。本文内容仅供参考,不构成任何投资建议。