时间:2022-12-08|浏览:419

第一,以太坊区块空间非常宝贵。有人说以太坊区块空间是当今生态系统的「纽约市」。这是一个很好的问题。

第二,以太坊在其产品路线图中仍然非常早期。今天它无法支持 10 亿用户。为了支持更多的用户、应用程序和用例,以太坊必须在 layer 2 进行扩展。

值得注意的是,对区块空间的需求可能总是超过供应。为什么?因为历史上每一种重要的计算资源都是如此。CPU、GPU、内存、存储以及有线和无线带宽都可以提供有用的线索。

正如 Chris Dixon 所指出的,计算运动往往在应用程序和基础设施之间有相互加强的反馈回路。例如,智能手机在过去十年取得了巨大的进步。与此同时,我们从手机上获得的大部分价值来自手机上的应用程序。随着应用程序的改进,越来越多的用户涌向智能手机,这给了制造商更多的资金来投资于基础层手机基础设施,从而在手机(基础设施)的发展和人们使用的东西(应用程序)之间形成了一个强化的反馈回路。

我们今天可以在以太坊上看到这种情况。

随着以太坊应用程序的改进,更多用户涌向以太坊。随着越来越多的用户使用该区块链,我们遇到了可扩展性的问题。这将推动重新投资于基础设施的需求,以支持更多的用户,更好的应用程序,以及改善用户体验。

以太坊正在为其「宽带」时刻做好准备。Layer 2 可以被视为区块链应用的宽带。随着基础设施的改进,应用程序也会随之改进。这将推动用户需求,从而带来更好的应用程序,以及对更多可扩展性基础设施的进一步投资。

我们可以将 Layer 2 区块链视为「区块空间的转售商」。本质上,它们所做的是在以太坊上购买区块空间,使其更高效(压缩数据),然后将其转售给寻求更低交易费用和更高吞吐量的用户和应用程序。

我们可以将其想成类似于共享信息时使用压缩文件的方式。有时我们想一次发送一个非常大的文件或多个文件。然而,我们的计算机通常没有发送这些文件所需的存储空间,因此我们创建了一个「压缩文件」。这就压缩了数据并使其更无缝地共享。

另一种思考方式是信用卡交易如何与我们的银行账户相关。信用卡是银行转账的扩展解决方案。与区块链上的 L2 类似,Visa 等信用卡对交易进行批处理,然后在基础层与银行结算。这降低了费用并提高了吞吐量/可扩展性。

类似地,以太坊的 Layer 2 扩展解决方案是将交易从主 L1 链分批处理,压缩数据,然后将其锚定回以太坊,保证交易的安全性和证明。这提高了吞吐量并降低了成本,而不会牺牲以太坊智能合约的功能和安全性。

因此,最初部署在以太坊基础层上的应用程序正在向技术栈移动,以部署在 Optimism 和 Arbitrum 等 Layer 2 解决方案上。如果对此感到好奇,你可以查看以太坊上的各种应用程序以及他们部署的其他链。

目前,以太坊生态系统中总共锁定了 240 亿美元的价值。其中,43.8 亿美元锁定在利用 layer 2 扩展解决方案的应用程序中。Optimism 目前有 79 个项目。Arbitrum 有 128 个项目。

来源:L2 Beat 和 DeFillama经济与商业模式

Optimism 和 Arbitrum 是目前领先的以太坊 layer 2 解决方案。事实上,在过去 6 个月内,他们在所有加密项目的交易费用方面排名第 6 和第 7。两者都产生了 640 万美元的费用。这大大超过了 Avalanche、Polkadot、Cosmos、Cardano、Near 等替代的 layer 1 区块链。

Solana(840 万美元)和币安智能链(1.32 亿美元)是过去 6 个月里产生更多经济活动的替代 L1。

以下是过去 180 天 Optimism 的每日费用(绿色)和每日活跃用户(紫色):

来源:Token Terminal

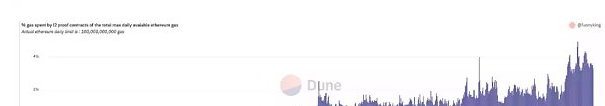

以下是 layer 2 交易占以太坊总 gas 费用的百分比(总交易的代理):

来源:Dune Analytics 上的 @funnyking

Optimism 通过向用户(与使用 Optimism 的应用程序交互的用户)收取费用,以利用其扩展解决方案,同时仍然使用基础层以太坊的功能和安全性。与任何企业一样,Optimism 通过为他人创造价值,同时将创造的价值的一部分作为收入来赚钱。

在这种情况下,Optimism 的技术通过在技术栈的执行层压缩交易来创造效率,并为用户节省交易费用。事实上,该团队声称,到目前为止,他们为用户节省了超过 10 亿美元。Optimism 向用户收取的费用略高于他们最终在以太坊上支付的区块空间。这个差价就是他们的利润。此外,Optimism 的「排序器」负责给交易排序、批处理和提交交易给 L1。由于「排序器」负责确定交易的顺序,因此它还可以从提取 MEV 中获得收入。如今,这些费用用于资助生态系统发展。

当批量交易被记录到以太坊基础层时,会产生 Optimism 成本。这些成本会转移到用户身上,他们很乐意支付比以太坊更便宜的 gas 费。

Optimism 在 2021 年 6 月发布了它的Token(Arbitrum 还没有)。

[简短的补充说明:我们总是希望看到项目在实现产品市场契合度后发布其Token。]

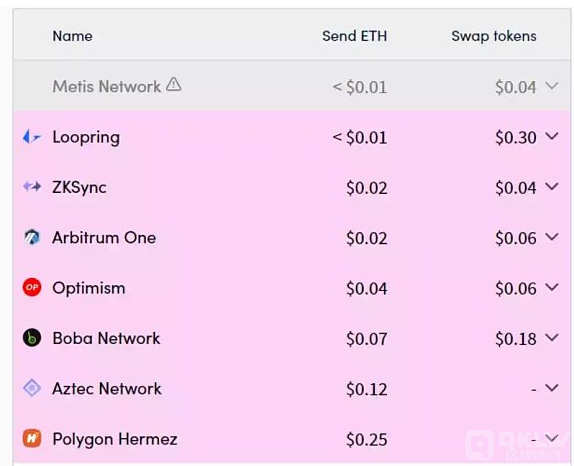

尽管如此,Optimism 的用户不以 OP Token支付费用。相反,他们用 ETH 支付。以下是当前每笔交易的费用情况:

来源:L2fees.info

因为费用是以 ETH 支付的,所以 OP Token没有销毁机制。相反,Optimism 上发生的活动实际上促进了基础层 ETH 的销毁。此外,由于 Optimism 的排序器(交易被发送、验证和排序的地方)现在是中心化的,因此没有分布式验证者或标准协议通胀率,正如我们在 layer 1 区块链中看到的那样。换句话说,Optimism 已经将其验证者(安全性)外包给了以太坊基础层。

这意味着 OP Token现在只是一个「治理」Token。因此,Token中嵌入的价值来源于Token持有者对未来关键决策的投票能力,包括是否将一部分交易费用返还给Token持有者。这是与 Uniswap 等 DeFi 应用程序类似的Token模型。

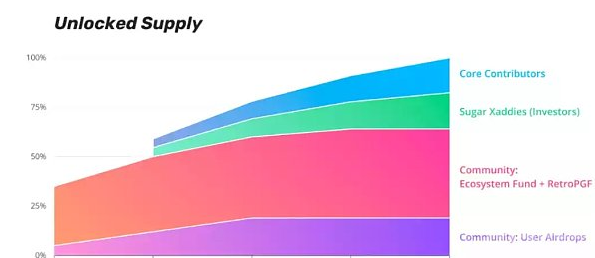

Optimism 的流通Token供应量目前仅为发行时总供应量的 5%(4,294,967,296),并将以每年 2% 的速度增长。以下是解锁时间表:

来源:Optimism 社区文档

由于今天只有 5% 的Token供应量在流通,而且没有明确或设定的通胀率,因此预测 OP Token的正确价值很困难。流通市值目前为 2.14 亿美元,完全稀释的市值高达 47 亿美元。

我们认为,由于产品市场契合度、使用量、交易量/收入以及早期生态系统发展,特别是 Uniswap 等 DeFi 应用程序,这里有明显的价值。然而,鉴于Token价值累积的不确定性,今天 47 亿美元的估值似乎相当高。

尽管如此,该协议背后的开发公司 Optimism Labs 去年 3 月以 15 亿美元的估值完成了 1.5 亿美元的 B 轮融资。以下是我们如何看待这与协议(和Token)价值的关系:Optimism 股权的投资者在签署认购文件时会收到按比例分配的Token。为什么?这是预期价值累积的地方。

Optimism Labs 及其投资者获得了 36% 的Token。因此,如果我们把 Optimism Labs 的 15 亿美元估值除以 36%,则协议的估值(Token的完全稀释价值)为 41 亿美元。在硅谷内部人士投资的类似估值的情况下,零售多久才能无摩擦地获得这样的 B 轮投资?这是一些值得思考的问题。

我们认为扩展解决方案对以太坊来说是正和的。Layer 2 将使以太坊迎来其「宽带」时刻。我们认为这将最终打开许多可能还没有梦想过的用例。当我们使用 AOL 时,有人认为 YouTube 是可能的吗?可能没有。这是由宽带增加带来的吞吐量实现的。

随着更多应用程序部署在 L2 上,这将带来更多用户。这将对区块空间产生更多的需求,产生更多的交易,导致更多的 ETH 被销毁,促使稀缺性和价值回归到 ETH 这项资产。

根据 ultrasound.money 的数据,Optimism 目前是过去 30 天内销毁 ETH 的第 12 大贡献者(652 ETH)Arbitrum 只落后两个位置。

这里的关键是 L2 利用以太坊的安全和功能。他们为这些服务支付给以太坊费用。如果这些解决方案有自己的一套验证者来保护网络,那么它们可能不需要将数据锚定回以太坊,因此会被视为竞争对手而非赞美对象。

当主流媒体关注 Sam Bankman Fried 的道歉之旅时,到目前为止,加密寒冬的信号是以太坊扩展解决方案的增长。L2 正在悄然成为技术栈的「执行」层,而以太坊则作为「结算」层。以太坊技术栈的应用层最终将建立在 layer 2(可能还有 layer 3)上。

我们认为这是以太坊的「宽带时刻」,预计在下一个周期内会出现大量新的用例和应用程序——所有这些都是通过新的扩展层实现的。从长远来看,我们认为 L2 将是价值回归到 ETH 这项技术栈基础结算层资产的主要驱动力。同时,我们预计在下一个周期内,领先的 L2 将实现显著的价值增长。