时间:2023-07-26|浏览:205

海外宏观丨联储暗示即将暂停加息,但降息时点仍远

美联储5月议息会议决定加息25bps,符合市场预期。在声明中删除此前“预计一些额外的政策紧缩可能合适”的表述,暗示在已连续加息十次后可能暂停加息。市场已开始交易降息预期。不过考虑到美国内生通胀动能仍未被充分抑制、美国劳动力市场虽已有降温迹象但仍颇具韧性,我们认为短期来看降息既不紧迫又不必要,并预计基准情形下美联储在今年底或明年初才会降息,未来交易主线在于衰退与风险。

2023年5月美联储议息会议声明要点: 1)利率工具方面:委员会决定将联邦基金利率的目标区间上调至5%-5.25%,符合市场预期,为2006年以来的最高水平。 2)资产负债表方面:委员会将继续按之前公布的计划减持美国国债、机构债务和MBS。 3)经济评估方面:经济活动在一季度温和扩张,就业增长稳健,失业率维持低位,通胀居高不下。

2023年5月美联储议息会议声明相对前次会议的变化主要体现在: 1)在前瞻指引中,删除了“预计一些额外的政策紧缩可能是适合的”的表述,并将“在决定未来加息至何种程度时”改为“在决定政策紧缩维持在何种程度合适时”。 2)在评估银行业危机影响时,将3月决议的“近期事件发展可能导致家庭和企业的信贷条件紧缩并影响经济活动、就业和通胀”改为“家庭和企业的信贷条件紧缩可能影响经济活动、就业和通胀”。

在连续第十次加息后,美联储暗示即将暂停加息。 FOMC决议不再保留此前前瞻指引中预计有额外紧缩措施的表述,转而提示将决策重心放在紧缩环境的维持上,这即暗示6月议息会议可能不再加息。在记者发布会上,鲍威尔称“今天并未决定暂停加息(adecisiononapausewasnotmadetoday)”,但称本次决议声明的措辞“变化是明显的(ameaningfulchange)”,是否暂停加息将是在6月决定;并提到目前政策“已偏紧(policyistight)”,美联储需在“做得过头和做得不够的风险之间取得平衡(tobalancetherisksofdoingtoomuchandnotenough)”,这意味着当前超过5%的目标利率水平可能已处于“足够有限制性(sufficientlyrestrictive)”的区间。我们预计美联储在6月不再加息。

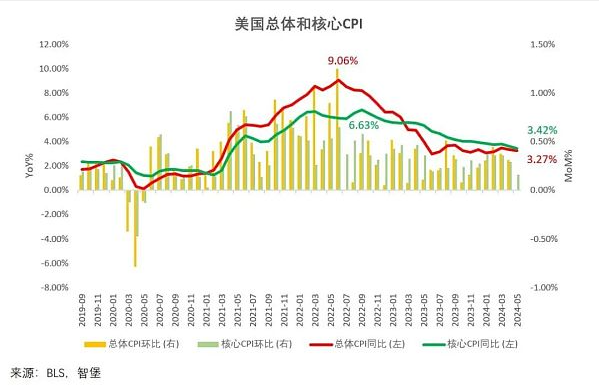

市场已开始交易降息预期,不过我们仍认为美联储降息时点山长水远。 如果本次议息会议是美联储在本轮加息周期的最后一次加息,那么这即意味着市场望眼欲穿的暂停加息情景已基本兑现。因此,尽管缩表进程仍在持续,市场已开始进而憧憬降息时点的到来,这在今年余下时间内或将表现得更加明显。不过,考虑到美国核心CPI环比在过去两年持续未低于0.2%,这反映美国内生性通胀动能仍未被充分抑制,且美国劳动力市场虽已有降温迹象但仍颇具韧性,我们认为短期来看降息既不紧迫又不必要,并预计在未发生系统性金融风险的前提下,美联储在今年底或明年初才会降息,这与市场主流预期的将在三季度首次降息不同。鲍威尔在记者发布会亦称FOMC预计通胀不会快速下行,称在此条件下降息不合适,FOMC预测与市场预期定价的情形不同。

我们预计未来交易主线在于衰退与风险。 美元方面,美联储可能已经完成最后一次加息,美元流动性收紧预期难有强力支撑,预计美元指数将维持偏弱运行。 美股方面,加息暂停预期已基本兑现,且市场对降息时点预期较早,这在未来有被修正的风险,且美国经济走弱会使公司业绩承压。我们对美股走势仍不乐观,并维持非美股市在基本面明朗趋势下优于美股的判断。 美债方面,随着美国经济逐步走弱并可能在今年三季度末

![[区块明明]欧洲股市创收盘纪录新高,美联储降息预期重燃](/img/btc/123.jpeg)

![[区块链阿涛]交易员大胆押注美联储明年3月前将降息12次](/img/btc/112.jpeg)