近年来,美国不断攀升的债务水平引发了全球投资者的担忧。据统计,2023年美国债务占GDP的比例已超过100%,并有继续快速上升的趋势。尽管从表面上看,这一数字低于日本等其他负债国家,但两国的经济状况有着本质区别。美国面临的债务问题可能比想象中更加棘手,而这对包括比特币在内的加密货币市场而言,却蕴藏着独特的机遇。

美日债务结构差异凸显美国风险

乍一看,美国债务占GDP比例并不算太糟。2023年这一数字低于七国集团(G7)平均水平(123%),仅为日本(255%)的一半左右。多年来,日本在不断增长的债务负担下,经济仍保持了相对稳定,这似乎表明高债务并非大问题。

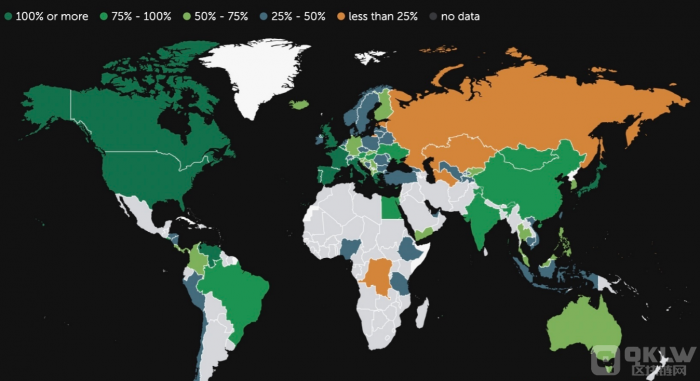

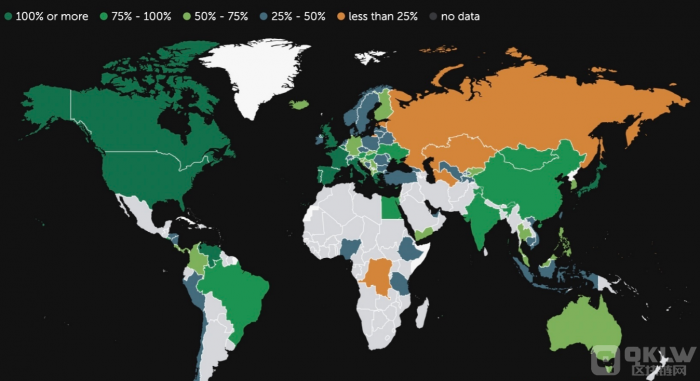

但细究两国债务结构,就会发现症结所在。日本近90%的债务由国内民众和机构持有,而美国则有约四分之一债务掌握在国际债权人手中。这意味着,随着美债风险加大,美国需要给予债权人足够高的收益率,才能维持债务吸引力。而日本则无需付出这样的成本。

去年,评级机构惠誉和穆迪先后下调了美国主权信用评级,将展望调整为"负面",但市场对此反应平淡。然而,投资者不应掉以轻心。与日本相比,美国净债务远高于总债务与GDP之比,即美国欠外国的钱,比外国欠美国的要多。这无疑会加大美债务管理难度。

通胀阴霾下美联储两难

美日另一重要差异在于通胀水平。2023年1月,日本通胀率达到4.3%的峰值,此后回落至2.7%。而美国通胀问题则严重得多,2022年6月曾一度高达9.1%。为对抗顽固的通胀,美联储不得不采取紧缩货币政策。

但加息举措可能适得其反。一方面,高利率推高了政府债务偿还成本,加剧了债务负担;另一方面,紧缩政策抑制了消费和投资,导致经济增长放缓。今年一季度美国GDP增速已明显低于预期。市场甚至开始担心"滞胀"风险,即通胀高企而经济停滞。

面对这一窘境,美联储陷入两难:长期维持高利率可能引发民怨,而过早降息又可能令通胀问题雪上加霜。庞大的债务更限制了政府刺激经济的财政空间。在大选年,执政党更是承受了巨大的政治压力。

避险情绪或推动加密货币需求

美国债务失控对比特币等加密货币而言,可能并非坏事。随着美债风险加剧,比特币的避险属性或将凸显。历史经验表明,一国债务水平上升往往伴随着货币贬值。尽管美元在全球范围内仍占据主导地位,但外债比例高企,使其相对脆弱。

展望未来,美元料难维持当前强势。市场普遍预期美联储将在今年晚些时候降息,这无疑会进一步打压美元。而比特币作为对冲美元疲软的工具,则有望从中受益。

当然,美债务违约等极端情况,对整个金融体系都将是灾难性的。但美元温和走弱,市场对美国信心适度下降,恰恰可能为加密货币行情提供助力。

比特币:化危机为转机

站在当下,美国经济正处于十字路口。一方面,不断膨胀的债务规模敲响了警钟,凸显了结构性风险;另一方面,滞胀阴云密布,经济前景充满不确定性。在这样的大背景下,比特币等加密货币的避险价值和投资潜力,或许值得重新审视。

对加密货币市场而言,美债务危机既是挑战,也是机遇。从长远看,美元霸权地位难以维系,主权信用体系亟需变革,这为比特币等去中心化货币提供了用武之地。但短期内,市场情绪波动加剧在所难免,这对投资者的风险承受能力提出了更高要求。

无论如何,在动荡的宏观环境下,加密货币已成为不可忽视的另类投资选项。对于有识之士而言,深入研究数字资产的内在价值和发展前景,或许能从这场危机中淘得金砂。当然,任何投资都需谨慎对待,机会与风险并存。唯有保持理性,审时度势,方能立于不败之地。

结语

美国债务问题绝非一日之寒,解决之道也非一蹴而就。从政府到民众,从华尔街到硅谷,各方都需要未雨绸缪,共度时艰。对比特币等加密货币而言,这场危机既是威胁,也是转机。关键在于能否在波诡云谲中把握大势,在风险与收益间找到平衡。

展望未来,加密货币市场仍大有可为。但唯有立足当下,脚踏实地,方能笑到最后。无论形势如何变幻,价值投资的理念永远不会过时。愿所有参与者都能在这个充满挑战和机遇的时代,以智慧和勇气开创未来,共创辉煌!

热点:NFT潜力 潜力虚拟币 虚拟币潜力 币圈潜力 特币比特币

![[币界网]在创始人的债务危机中,曲线[CRV]在24小时内暴跌23%](/img/btc/108.jpeg)

![[加密忍者]评级机构忧心美国债务 空头35亿 特斯拉比特币下跌](/img/btc/70.jpeg)

![[丽莎]X继续成为骗子的避风港](/img/btc/136.jpeg)