时间:2024-06-25|浏览:166

以太坊Rollup L2生态系统目前初见雏形,总TVL超过370亿美元,是Solana的三倍多,占以太坊总量的五分之一。日均活跃用户数达15.8万,显著高于Solana的10万。然而,Rollup币价近期表现不尽如人意。Arbitrum的市值为78亿美元,Optimism为73亿美元,Starknet为69亿美元,zkSync的FDV为35亿美元,而同期Solana的FDV高达740亿美元。zkSync的市场表现也未能达到预期。

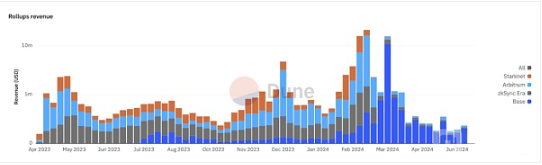

2023年,以太坊收入达到20亿美元,而Arbitrum和Optimism的年收入分别为6300万美元和3700万美元。新进入市场的Base和zkSync在2024年上半年收入分别为5000万美元和2300万美元。Rollup的收入仍无法与以太坊相提并论。

Rollup目前的低活跃度是许多公链面临的问题。我们更关注的是,Rollup在实现大规模应用基础设施的使命上完成度如何,其价值是否被低估?

Rollup的商业模式

收入结构

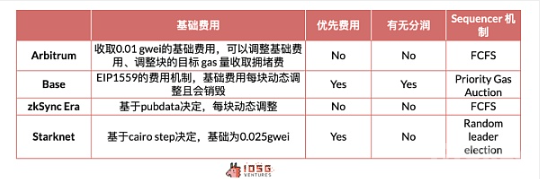

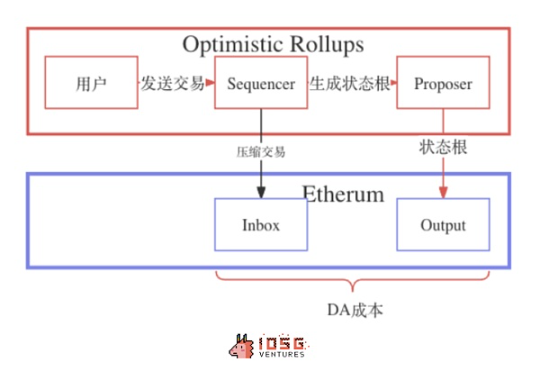

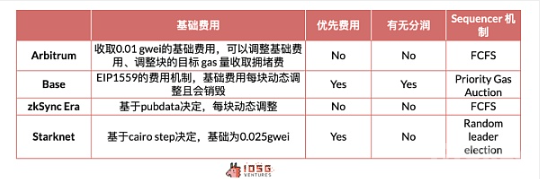

Rollup的收入主要来自用户支付的交易费用,包括基础费用、优先费用、L1相关的成本费用以及潜在的MEV收入。Rollup通过批量处理数据、数据压缩和验证聚合来降低边际成本。

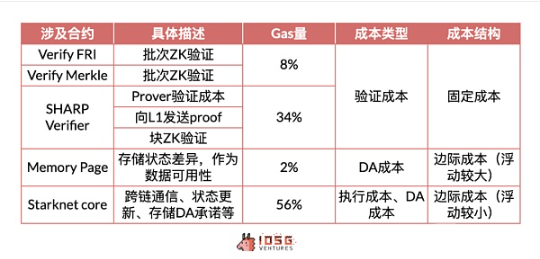

成本结构

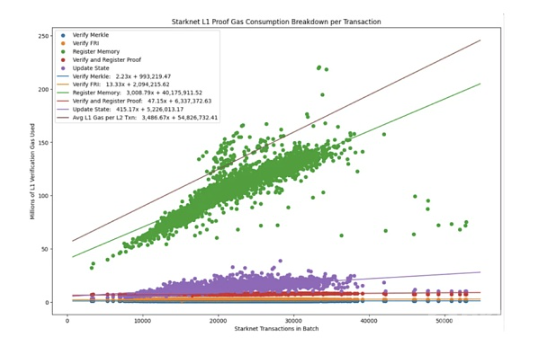

Rollup的成本包括L2执行成本和主要的L1成本,后者包括数据可用性(DA)成本、验证成本和通信成本。Rollup的成本结构决定了其边际成本,即新增交易的成本是否低于每笔交易的平均成本。

Rollup的收入

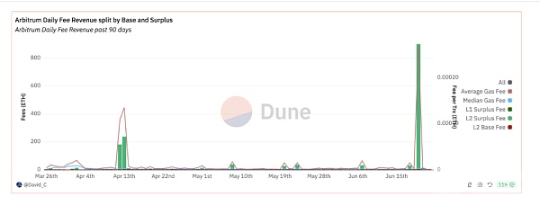

交易费收入

Rollup的主要收入来自交易手续费,用于覆盖成本并获取利润。部分L2会收取优先费用以优先执行紧急交易。

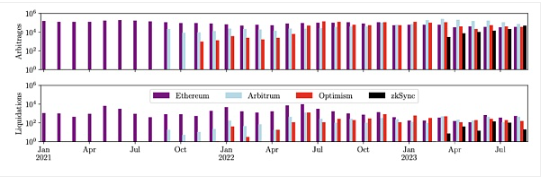

MEV收入

MEV收入包括恶意MEV(如三明治攻击)和非恶意MEV(如套利和清算)。Rollup的MEV收入主要来自非恶意MEV。

L1相关的成本费用

这部分费用用于覆盖L1相关成本,Rollup根据L1 gas费用的波动收取额外费用,以应对未来风险。

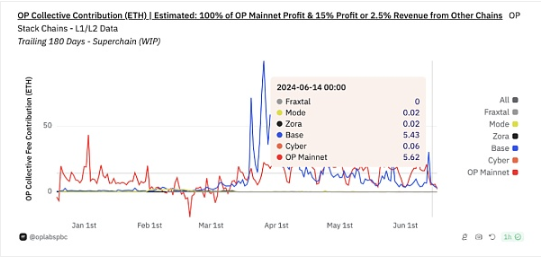

分润

Base采用了OP stack,贡献收入的一部分给OP stack,并参与其治理。Base的收入对Optimism有显著贡献,提升了其生态系统的吸引力。

Rollup的成本

以太坊L1数据成本

L1成本主要来源于DA成本,在EIP4844升级后,DA成本将大幅下降。

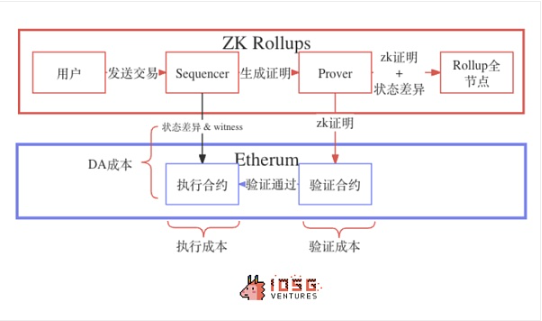

验证成本

ZK Rollup的验证成本较高,是其固定成本,难以通过分摊手续费覆盖。

其他成本

包括链下工程和运维成本,主要为云服务器成本,相对较小。

Rollup的利润对比

Rollup的利润率与Solana接近,相比BSC有明显优势,体现了其在盈利能力和成本管理方面的优秀表现。

Rollup横向对比

ZK Rollup与Optimistic Rollup的比较

ZK Rollup在验证成本上较高,但在高交易量情况下具有优势。Optimistic Rollup的固定成本较低,更适合中等交易量的场景。

收入和成本对比

Base的收入较高,Starknet收入较低。EIP4844升级后,Base的每交易成本最低,Optimistic Rollup受益较大。

总结

成本侧

Rollup目前处于其边际成本曲线的前半段,随着交易量增加,边际成本逐渐降低。Rollup需要在长期成本曲线上作出努力以应对未来交易量上升带来的平均成本上升。

收入侧

Rollup需要保持低成本以吸引用户,同时通过优先费用和MEV收入提高盈利能力。EIP4844升级后,Rollup的收入模式将变得相对单一。

总的来看,Rollup的商业模式具有规模经济优势,尤其是ZK Rollup。在当前市场状况下,Rollup需要等待类似Base的时刻来发挥其优势。不同Rollup在不同市场状态下的适应能力展示了以太坊L2生态系统的深远考量。

![[杨锋锋哥]6.4日ETH 行情提前布局,行情分析,还是高空为主!](/img/20240605/4999050-1.jpg)